AMEXでNo.1の人気を誇ったSPGアメックスの後継カードとして2022年2月24日にリリースされたマリオットボンヴォイアメックス。

マリオットボンヴォイアメックスの前身であるSPGアメックスは「旅行好きなら持たなきゃ損!」と断言できるほど魅力的なカードでした。

しかしマリオットボンヴォイアメックス(一般カード/プレミアムカード)は持つ人を選ぶようなスペック・特典となりました。

中には改善したというケースもあり得ますが、大半の人にとって改悪となったことは間違いありません。

僕自身は改悪したとしても年会費以上の価値を享受できるため、マリオットボンヴォイアメックスプレミアムカードを継続してフル活用します。

しかし、誰でもマリオットボンヴォイアメックスを発行すべきだとは思いません。

仮に欲しいと思ってもマリオットボンヴォイアメックスは2種類あるため「どちらを選ぶべきか?」で悩んでしまうかもしれません。

この記事では発行しない方がいいのか・発行するならどちらのカードか、が明確になるように分かりやすく説明します。

マリオットボンヴォイアメックスのキャンペーン情報は、以下の記事にまとめています。

\今、アメックスカードを発行するなら…!/

2024年10月現在、アメックスゴールド・プリファードの入会キャンペーンがとてもお得です…!

カード発行+利用で最大80,000ポイント(日本〜ハワイ2往復分)がもらえます。

入会特典が熱いだけではなく…

- 国内外1,400ヶ所以上の空港ラウンジが年2回まで無料

- 継続特典で対象ホテルの1泊2名様分の無料宿泊券がもらえる

- 無条件でプリンスホテルズ&リゾーツの上位メンバー

など、旅行系の特典が充実しているため、旅行好きな方にピッタリなカードです。

ちなみにポイントやマイルを貯めるのは、カードの入会キャンペーンを活用するのが最も効率的なので、お得に旅行している方こういう機会を逃さないように注意してください…!

\今なら合計80,000ポイントがもらえる!/

アメックスゴールド・プリファードのキャンペーンの詳細は以下です。

→ 【2024年10月最新版】アメックスゴールド・プリファードのキャンペーン情報まとめ!入会で最大80000ポイントもらえる!

マリオットボンヴォイアメックスは一般カードとプレミアムどちらを選ぶべき?

マリオットボンヴォイアメックスを発行しようにも2種類あり迷ってしまうかもしれません。

僕としては断然「プレミアムカード」がおすすめです。

それぞれのカードスペックは以下のとおりです。

| 項目 | 一般 | プレミアム | SPGアメックス |

|---|---|---|---|

| デザイン |  |  |  |

| 年会費 | 23,100円 | 49,500円 | 34,100円 |

| 家族カード | 11,500円 ※1枚無料 | 24,750円 ※1枚無料 | 17,050円 |

| ポイント還元率 | 2.0% | 3.0% | 3.0% |

| マイル還元率 | 0.6% | 1.0% | 1.0% |

| 空港ラウンジ | あり | あり | あり |

| マリオット ステータス | シルバー ゴールド(年100万円利用) | ゴールド プラチナ(年400万円利用) | ゴールド |

| カード継続特典 | 無料宿泊特典 ※35,000Pまで | 無料宿泊特典 ※50,000Pまで | 無料宿泊特典 ※50,000Pまで |

| 宿泊実績付与 | 5泊 | 15泊 | 5泊 |

| 海外旅行傷害保険 | 最大3,000万円 | 最大1億円 | 最大1億円 |

| スマホ補償 | なし | 最大3万円 | なし |

おすすめはプレミアムカード

一般カードとプレミアムカードでは圧倒的にプレミアムカードがおすすめです。

- 入会特典の差が大きすぎる

- 無料宿泊特典で50,000Pまで泊まれる

- ゴールドエリートが付与される

- ポイント還元率が1.0%も違う

無料宿泊特典で泊まれるホテルの差だけでも数万円の違いが出てきて、それだけで年会費の差額は相殺されます。

そこに加えて、会員エリートの差・その他多数のスペックの差があるため、プレミアムカードをおすすめします。

無料宿泊特典の差

無料宿泊特典では、一般カードとプレミアムカードでは泊まれるホテルの範囲が異なります。

- 一般カード:35,000Pまで

- プレミアム:50,000Pまで

※上記に加えて自分が保有するポイントを15,000Pまで追加できます

マリオットに加盟するホテルはカテゴリ分されており、ポイント宿泊(無料宿泊特典も含む)の際に必要なポイント数は以下の通りです。

※2022年3月29日より必要ポイント数が変動性になりました。大まかには以下の通りですが実際には違う場合があるので注意してください

| カテゴリ | オフピーク | スタンダード | ピーク |

|---|---|---|---|

| 1 | 5,000 | 7,500 | 10,000 |

| 2 | 10,000 | 12,500 | 15,000 |

| 3 | 15,000 | 17,500 | 20,000 |

| 4 | 20,000 | 25,000 | 30,000 |

| 5 | 30,000 | 35,000 | 40,000 |

| 6 | 40,000 | 50,000 | 60,000 |

| 7 | 50,000 | 60,000 | 70,000 |

| 8 | 70,000 | 85,000 | 100,000 |

50,000Pまでだとカテゴリ7のオフピークまで宿泊できますが、35,000Pだとカテゴリ5のスタンダードまでしか宿泊できません。

カテゴリ7になると、リッツカールトン大阪やリッツカールトン日光、リッツ・カールトン福岡など50,000円をゆうに超える(場合によっては10万円超えも…)高級ホテルも選択肢に入ってきます。

カテゴリ5だと名古屋マリオットなど高級ホテルであるものの3万円ほどのホテルしか選択肢になりません。

年会費の差が3.5万円ほどありますが、無料宿泊特典をうまく使うだけでプレミアムの方がお得になり得ます。

会員ステータスの差

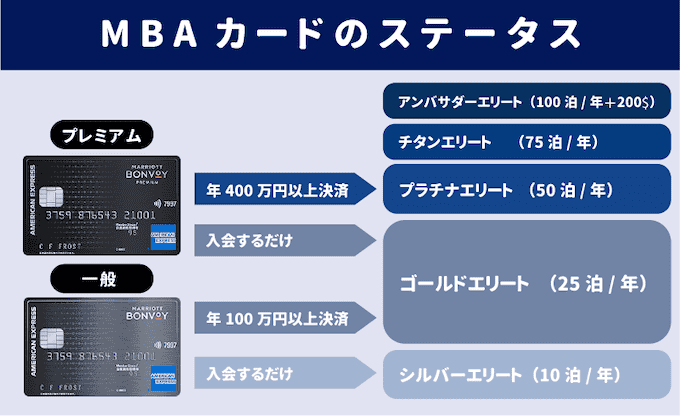

マリオットボンヴォイアメックスの会員ステータスは以下の通りです。

- 一般カード:シルバーエリート(※年100万円決済でゴールドエリート)

- プレミアム:ゴールドエリート(※年400万円決済でプラチナエリート)

会員ステータスがあることでマリオット系列のホテル宿泊時に恩恵を得ることができますが、シルバーエリートだとほぼ通常の宿泊と変わりません。

ゴールドになると、ウェルカムギフトや部屋のアップグレード、14時までのレイトチェックアウトなどがあるため、ホテル滞在がより快適になります。

そしてプラチナエリートになるとさらに大きなメリットがあります。

プラチナエリートになることで、朝食無料・クラブラウンジアクセスなども追加されるため、かなり優雅になります。

クラブラウンジではティータイム・カクテルタイムなどがあり、ちょっとしたデザートや軽食やアルコールをいただけます。

朝食は1人3,000~5,000円ほどであり、クラブラウンジアクセスは10,000円前後の価値があるため、プラチナエリートになるメリットは絶大です。

プレミアムカードの場合は年間400万円以上の決済でプラチナエリートになれるため、それだけ決済できるならプレミアムカードがおすすめです。

仮に年400万円決済できない場合でも、マリオットホテルに年数回でも宿泊するならゴールドエリートである方がいいため、その点でもプレミアムカードが良いと言えます。

全くマリオット系列のホテルに宿泊しない場合には一般カードでもいいかもしれませんが、そうなるとそもそもマリオットボンヴォイアメックスを発行する価値は薄いかな…と感じます。

ここからは、以下の順でマリオットボンヴォイアメックスについて解説します。

- プレミアムカードのスペック

- 一般カードのスペック

- マリオットボンヴォイアメックスの特典

- キャンペーン情報

- 審査・申し込みハードルについて

\今なら合計39,000ポイントもらえる!/

マリオットボンヴォイアメックス(MBAカード)の基本情報

マリオットボンヴォイアメックス(プレミアム)

| 年会費 | 基本会員 | 49,500円 |

|---|---|---|

| 家族会員 | 1枚目:無料 2枚目以降:24,750円 | |

| ETC | 無料 | |

| 還元率 | 通常 | 3.0% |

| マイル | 最大1.25% | |

| 空港ラウンジ | 国内主要空港とホノルル空港 | |

| ステータス | ゴールド 年400万円利用でプラチナ | |

| 継続特典 | 無料宿泊特典 50,000Pまで | |

| 宿泊実績 | 15泊分 | |

| 旅行傷害保険 | 国内 | 最大5,000万円(利用付帯) |

| 海外 | 最大10,000万円(利用付帯) | |

年会費は49,500円

年会費は49,500円ですので、金額だけで考えると決して安くはありません。

しかし、マリオットボンヴォイアメックスプレミアムは継続するごとに50,000ポイントの付与(※年150万円決済が必要)があります。

50,000ポイントで高級ホテルに1泊することができるのでほぼプラマイゼロになります。それどころか1泊5万円以上のケースもあり得るので年会費をペイできる可能性も大きいです。

初年度は入会特典で合計39,000ポイントもらうことができるのですが、39,000ポイントあれば高級ホテルに無料宿泊できるため、カンタンに年会費以上の価値を生み出せます。

年会費はホテル宿泊でトントンになり、そのほかの高還元率やホテル上級会員資格、充実した保険、空港ラウンジの利用などの特典を無料で受けられると考えると、すごくお得ではないでしょうか?

ポイント還元率は3.0%(100円で3ポイント)

マリオットボンヴォイアメックスカードのポイント還元率は3.0%*と高還元率です。100円ごとに3ポイント獲得できます。

一般的に年会費がかからないクレジットカードで還元率が0.5%ほどであり、年会費が数万円するゴールドカードでも1.0%ほどです。

そんな中マリオットボンヴォイアメックスプレミアムは3.0%なので紛れもなく高還元率クレジットカードです。

利用するごとにマリオットのポイントが貯まり、ホテル宿泊以外にもマイルなど使い道は豊富です。

ちなみにマイルに交換する前提の場合だと、ポイント還元率は1.25%です。

※基本還元率は1.0%ですがポイントをまとめてマイルに交換(20,000マイル相当ずつ)すると5,000マイル相当のポイントが付与されるため1.25%になります

ANAカードやJALカードでもマイル還元率が1.0%超えないこともあるため、航空会社のカード級にマイルが貯まりやすいと言えます。

\今なら合計39,000ポイントもらえる!/

マリオットボンヴォイアメックス(一般)

| 年会費 | 基本会員 | 23,100円 |

|---|---|---|

| 家族会員 | 1枚目:無料 2枚目以降:11,500円 | |

| ETC | 無料 | |

| 還元率 | 通常 | 2.0% |

| マイル | 最大0.6% | |

| 空港ラウンジ | 国内主要空港とホノルル空港 | |

| ステータス | シルバー 年100万円利用でゴールド | |

| 継続特典 | 無料宿泊特典 35,000Pまで | |

| 宿泊実績 | 5泊分 | |

| 旅行傷害保険 | 国内 | 最大2,000万円(利用付帯) |

| 海外 | 最大3,000万円(利用付帯) | |

マリオットボンヴォイアメックスはコスパが良くないため、おすすめできないカードです。

年会費は23,100円

年会費は23,100円であり、ちょっと高めなゴールドカードくらいの金額です。

スペック・特典を考慮すると正直コスパは良くないです。

家族カードは1枚目が無料であり、2枚目は11,500円です。

ポイント還元率:2.0%

ポイント還元率は2.0%です。利用するごとにマリオットのポイントが貯まります。

マリオットのポイントをマイルに交換することも可能です。しかしマイルに交換する前提だとポイント還元率は0.6%と低くなってしまうため、マイルを貯めるのにはおすすめはできません。

もしもマイルを貯めるカードとして活用したい場合には上位カードであるプレミアムカードをおすすめします。

\今なら合計16,000ポイントもらえる!/

マリオットボンヴォイアメックスの豪華特典

マリオットボンヴォイアメックスは、マリオットとアメックスが提携して発行されているカードなので、マリオットの特典とアメックスの特典の2種類あります。

一般カード | プレミアム | ||

|---|---|---|---|

| マリオット | 無料宿泊特典 | ○ 35,000Pまで | ○ 50,000Pまで |

| 宿泊実績 | 5泊分 | 15泊分 | |

| ゴールドエリート特典 | △ 年300万円決済 | ○ | |

| プラチナエリート特典 | ー | △ 年400万円決済 | |

| 客室の無料アップグレード | △ | ○ | |

| 客室無料インターネット | △ | ○ | |

| モバイルチェックイン | △ | ○ | |

| エリート専用予約ライン | △ | ○ | |

| ウェルカムギフト | △ | ○ | |

| AMEX | 空港ラウンジ特典 | ○ | ○ |

| スマホ補償 | △ | ○ | |

| スーツケースの無料宅配 | ○ | ○ | |

| エアポート送迎サービス | ○ | ○ | |

| 航空便遅延費用補償 | ○ | ○ | |

| オーバーシーズ・アシスト | ○ | ○ | |

| キャンセル・プロテクション | ○ | ○ | |

| オンライン・プロテクション | ○ | ○ | |

| リターン・プロテクション | ○ | ○ | |

| ショッピング・プロテクション | ○ | ○ | |

| カード紛失・盗難の場合の緊急再発行 | ○ | ○ | |

| エンターテインメント&ショッピング | ○ | ○ | |

| チケット・アクセス | ○ | ○ | |

更新ごとに無料宿泊特典がもらえる(マリオット)

マリオットボンヴォイアメックスは、カード更新ごとにマリオットホテルの無料宿泊特典がもらえます。

- 一般カード:35,000Pまで

- プレミアム:50,000Pまで

いずれもプログラム期間中に合計150万円以上利用の場合

マリオットホテルはポイントを使った宿泊の際、ホテルのランク(正式名称:カテゴリ)によって必要ポイント数が異なります。

マリオットボンヴォイアメックスのランクによって泊まれるホテルの範囲が異なります。カテゴリーごとの必要ポイント数は以下の通りです。

※カテゴリ制度が廃止されたため、あくまで目安として掲載しています

| カテゴリ | オフピーク | スタンダード | ピーク |

|---|---|---|---|

| 1 | 5,000 | 7,500 | 10,000 |

| 2 | 10,000 | 12,500 | 15,000 |

| 3 | 15,000 | 17,500 | 20,000 |

| 4 | 20,000 | 25,000 | 30,000 |

| 5 | 30,000 | 35,000 | 40,000 |

| 6 | 40,000 | 50,000 | 60,000 |

| 7 | 50,000 | 60,000 | 70,000 |

| 8 | 70,000 | 85,000 | 100,000 |

マリオットボンヴォイアメックスの無料宿泊については、以下の記事で解説しています。

35,000ポイントで泊まれるホテルの例

35,000ポイントの場合、カテゴリ5(スタンダード)までのホテルで宿泊できます。

カテゴリ5でおすすめなホテルとしては、名古屋マリオットアソシアホテルがあります。

名古屋マリオットは名古屋で1,2を争う高級ホテルではあり、宿泊費は30,000円を超えることも多いです。

ここに泊まるだけで通常カードの年会費をペイできます。

50,000ポイントで泊まれるホテルの例

35,000ポイントの場合、カテゴリ7(オフピーク)までのホテルで宿泊できます。

カテゴリ7のホテルはふつうに宿泊すると5万円を超えるホテルが多々あるので、この特典だけでプレミアムカードの年会費をペイできる可能性も全然あります。

例えばカテゴリー7には、大阪と福岡のリッツ・カールトンも含まれます。

リッツ・カールトン大阪の客室リッツカールトン大阪やリッツカールトン日光は基本的に50,000円以上するホテルであり、これだけでプレミアムカードの年会費をペイできます。

決済額に応じてエリート特典付与(マリオット)

マリオットボンヴォイアメックスは保有するだけで以下のステータスを付与され、年間の決済額に応じてランクアップできます。

- 一般カード:シルバーエリート

- プレミアム:ゴールドエリート

決済額に応じたマリオットの会員ステータスの付与は以下の通りです。

- 一般カード:300万円決済でゴールドエリート

- プレミアム:400万円決済でプラチナエリート

上記は、達成した月から1年間適用されるため仮に4月達成した場合には翌年4月までです。

それぞれのエリート特典はおおまかに以下の通りです(ホテルごとに少しだけ違うケースがあります)

| ステータス | 一般 | シルバー | ゴールド | プラチナ | チタン | アンバサダー |

|---|---|---|---|---|---|---|

| 年間必要拍数 | 10泊 | 25泊 | 50泊 | 75泊 | 100泊+α | |

| 無料WiFi | ○ | ○ | ○ | ○ | ○ | ○ |

| 会員限定料金 | ○ | ○ | ○ | ○ | ○ | ○ |

| モバイルチェックイン | ○ | ○ | ○ | ○ | ○ | ○ |

| 完全予約保証 | ー | ○ | ○ | ○ | ○ | ○ |

| ポイントボーナス | ー | +10% | +25% | +50% | +75% | |

| 優先レイトチェックアウト | ー | ○ | 14時 | 16時 | ||

| 会員専用デスク | ー | ○ | ○ | ○ | ○ | ○ |

| ウェルカムギフト | ー | ー | ポイント | ポイント or 朝食 or アメニティ | ||

| 客室アップグレード | ー | ー | ○ | ○(スイートルームも含む) | ||

| ラウンジへのアクセス | ー | ー | ー | ○ | ○ | ○ |

| 無料朝食 | ー | ー | ー | ○ | ○ | ○ |

| ルームタイプの保証 | ー | ー | ー | ○ | ○ | ○ |

| 年間チョイス特典 | ー | ー | ー | ○ | ◎ | ー |

| 48時間前予約保証 | ー | ー | ー | ○ | ○ | |

| アンバサダーサービス | ー | ー | ー | ○ | ||

| Your24 | ー | ー | ー | ○ | ||

ゴールドエリートになるとホテル滞在での恩恵を感じるようになります。

とくにコスパがいいステータスはプラチナエリートです。

- 朝食無料

- クラブラウンジアクセス

- 16時までのレイトチェックアウト

プラチナ以上だと正直大きな変化はないですが、客室アップグレードの確率を高めたいならチタンエリートを目指してもいいかなと思います。僕自身はチタンエリートまで取りました。

アンバサダーエリートになるとスイートルームへのアップグレード率がかなり高まります。

お得に超豪華なホテルステイをしたい場合にはアンバサダーエリートを目指すのもありでしょう。

プラチナエリートについては、以下の記事でまとめています。

100米ドルのプロパティクレジット(マリオット)

プレミアムカードに限り、100米ドルのが付帯します。

プロパティクレジットとは、ホテル内で現金のように利用できるチケットのようなものですが、正直あまり魅力的ではありません。

下記2つの条件を満たす場合に適⽤されるためです。

- 国内外のザ・リッツ・カールトンまたはセントレジスに2連泊以上の予約

- Marriott Bonvoyウェブサイトまたはカスタマーセンターから「100⽶ドルのプロパティクレジット」付きのプランを予約

予約する際にはマリオット公式サイト経由が必須であり、ポイント宿泊では適用されません。

後者のケースでは、おそらくプロパティクレジットがある前提の価格設定になるのでお得度は低いでしょう。

空港ラウンジの無料利用(アメックス)

一般カードもプレミアムカードも以下の空港ラウンジを利用できます。

| エリア | 空港 | 空港名 |

|---|---|---|

| 北海道 | 新千歳空港 | スーパーラウンジ |

| 函館空港 | ビジネスラウンジ「A Spring」 | |

| 東北 | 青森空港 | エアポートラウンジ |

| 秋田空港 | ロイヤルスカイ | |

| 仙台空港 | ビジネスラウンジ | |

| 関東 甲信越 | 成田国際空港第1ターミナル | IASS Exective lounge1 |

| 成田国際空港第2ターミナル | IASS Exective lounge2 | |

| 羽田空港第1ターミナル | POWER LOUNGE NORTH・SOUTH エアポートラウンジ(中央) | |

| 羽田空港第2ターミナル | エアポートラウンジ(南) エアポートラウンジ(北) POWER LOUNGE NORTH | |

| 羽田空港国際線ターミナル | SKY LOUNGE(中央) SKY LOUNGE ANNEX(北) | |

| 新潟空港 | エアリウムラウンジ | |

| 中部 北陸 | 中部国際空港 | プレミアムラウウジセントレア |

| 富山空港 | らいちょう | |

| 小松空港 | スカイラウンジ白山 | |

| 近畿 | 関西国際空港 | 六甲/金剛 比叡/アネックス六甲 |

| 伊丹空港 | ラウンジオーサカ | |

| 神戸空港 | ラウンジ神戸 | |

| 中国 四国 | 岡山空港 | ラウンジマスカット |

| 広島空港 | ビジネスラウンジ「もみじ」 | |

| 米子空港 | ラウンジDAISEN | |

| 山口宇部空港 | ラウンジきらら | |

| 高松空港 | ラウンジ讃岐 | |

| 松山空港 | ビジネスラウンジ | |

| 徳島空港 | ヴォルティス | |

| 九州 沖縄 | 北九州空港 | ラウンジひまわり |

| 福岡空港 | くつろぎのラウンジTIME ラウンジTIMEインターナショナル | |

| 熊本空港 | ビジネスラウンジ | |

| 長崎空港 | ビジネスラウンジ「アザレア」 | |

| 大分空港 | ラウンジくにさき | |

| 鹿児島空港 | スカイラウンジ菜の花 | |

| 那覇空港 | ラウンジ華~hana~ | |

| ハワイ | ダニエル・K・イノウエ 国際空港(ホノルル) | IASS HAWAII LOUNGE |

国内のカードラウンジは待合室みたいな感じであり、お菓子とちょっとしたドリンクだけという感じなのであまり期待はできないかもしれません。

それでもふつうの待つスペースよりかは快適であることが多いです。

空港を利用するときにはマリオットボンヴォイアメックスを持っていき、フライトまでを空港ラウンジでゆっくりするのもいいかもしれません。

マリオットボンヴォイで利用できるラウンジについては、以下の記事で詳しく解説しています。

充実の保険やプロテクション(アメックス)

アメックスは保険やプロテクションに定評があり、マリオットボンヴォイアメックスも例外なく充実しています。

国内・海外旅行傷害保険

マリオットボンヴォイアメックスには旅行傷害保険が付帯します。

適用条件があり、旅行にまつわる支払いを事前にしていないといけないため、旅行する際にはマリオットボンヴォイアメックスで航空券代やツアー料金の決済が必須です。

一般 | プレミアム | ||

|---|---|---|---|

| 海外 | 死亡・後遺障害 | 3,000万円 | 10,000万円 |

| 傷害治療費用 | 100万円 | 300万円 | |

| 疾病治療費用 | 100万円 | 300万円 | |

| 賠償責任 | 3,000万円 | 4,000万円 | |

| 携行品損害 | 30万円 | 50万円 | |

| 救援者費用 | 200万円 | 400万円 | |

| 国内 | 死亡・後遺障害 | 2,000万円 | 5,000万円 |

マリオットボンヴォイアメックスカードは保険が充実していますが、怪我や病気に対する補償(傷害治療費用や疾病治療費用)には注意が必要です。

怪我や病気をしたときには、海外だと全額負担なので平気で治療費や入院費に数百万円かかりますし、場合によっては数千万円にもなり得ます。

当社で2017年度「治療・救援費用」の支払いが300万円以上の高額医療費用事故は68件、そのうち1,000万円を超えた事故は8件となっています。また、治療・救援費用の保険金支払最高額は、3,588万円となりました。

引用:2017年度海外旅行事故データ

僕自身はタイでひと晩だけ入院したことがあり、治療費+入院費で15万円だったのでした。

仮に1週間入院してたとしたら100万円なので、もしものために頭の中に入れておきましょう。

ちなみに傷害治療費用や疾病治療費用は複数枚のクレジットカードの補償額を合算できます。

海外に行く時にはマリオットボンヴォイアメックス以外にもサブカードとして旅行傷害保険が付帯しているカードを持っていくのをおすすめします。

プロテクション

マリオットボンヴォイアメックスに付帯するプロテクションは以下のとおりです。

一般 | プレミアム | |

|---|---|---|

| ショッピングプロテクション | 300万円 | 500万円 |

| オンラインプロテクション | ○ | ○ |

| キャンセルプロテクション | ー | 最高10万円 |

| リターンプロテクション | ー | 最高3万円 |

| スマホプロテクション | ー | 最高3万円 |

それぞれの項目の詳細(タップで開く)

- ショッピング・プロテクション

購入した商品が、偶然の事故によって壊れて使えなくなった場合に(購入から90日以内)購入代金の一部を補償 - オンライン・プロテクション

ネット通販・その他オンラインでの決済で不正利用があった場合の損害を補償 - キャンセル・プロテクション

急な出張や突然の病気・ケガで旅行やコンサートに行けなくなった場合、キャンセル費用などの損害を補償 - リターン・プロテクション

購入した商品で、正常に機能する商品を返品する際に購入店が返品を拒否した場合に補償 - スマートフォン・プロテクション

スマートフォンが破損した際の修理等の費用を補償

いずれもカードを利用しているのが条件

この中で、スマートフォンプロテクションは、マリオットボンヴォイアメックスになって初めて付帯しました。

補償対象はスマートフォン1台(購⼊⽇より2年以内)のみであり、保障範囲は破損(スクリーン画⾯割れ損害を含む)、⽕災、⽔濡れ、盗難です。

マリオットボンヴォイアメックス(MBAカード)の入会キャンペーン情報

2024年10月現在のマリオットボンヴォイアメックスの3つの入会方法とそれぞれのキャンペーン情報を紹介します。

入会方法によってもらえるポイント数が変わります。

| 発行方法 | 一般 | プレミアム |

|---|---|---|

| 公式サイト経由 | 16,000P | 39,000P |

| ポイントサイト経由 | 取扱なし | 取扱なし |

もっともお得なのは公式サイト経由での発行です。入会キャンペーン条件は以下の通りです。

一般カード:合計16,000ポイント

- 入会後3ヶ月以内に30万円のカード利用:10,000ポイント

- 30万円利用時:6,000ポイント

プレミアム:合計39,000ポイント

- 入会後3ヶ月以内に30万円以上のカード利用:30,000ポイント

- 30万円利用時:9,000ポイント

一般カードの場合:最大19,000ポイント

- 入会後3ヶ月以内に30万円以上のカード利用:10,000ポイント

- 30万円利用時:6,000ポイント

※入会後3ヶ月以内:カード発行日から3ヶ月後です。正確な発行日はフリーダイヤルの会員デスクに電話すればわかります

そのまま公式サイトから申込むだけなので、とにかくカンタンで楽な方法です。

プレミアムカードの場合:合計39,000ポイント

- 入会後3ヶ月以内に30万円以上のカード利用:30,000ポイント

- 30万円利用時:9,000ポイント

※入会後3ヶ月以内:カード発行日から3ヶ月後です。正確な発行日はフリーダイヤルの会員デスクに電話すればわかります

そのまま公式サイトから申込むだけなので、とにかくカンタンで楽な方法です。

マリオットボンヴォイアメックス(MBAカード)のメリット

さまざまなマイルに交換できて色々な航空会社を利用できる

マリオットボンヴォイアメックスで貯めたポイントは、ANAとJALをはじめ、40社以上の航空会社のマイルに交換できるので、好きな航空会社を選び放題です。

マイラーにとってはこれがとても嬉しいポイントです。

海外の航空会社を絡めることでより少ないマイル数でJALやANAを利用できるケースがあるためです。

たとえば、ブリティッシュエアウェイズという航空会社のマイルなら、JALマイルでJAL便を取るよりも少ないマイル数で済むことがあります。

比較的上級者のワザですが、交換先が多いことでお得な場面を作ることができます。

マリオットボンヴォイアメックスでマイルを最大限活用する方法などマイルに関することは、以下の記事で解説しています。

ホテル宿泊時に恩恵が大きくて満足度が高い

マリオットボンヴォイアメックスの魅力はなんといってもマリオットボンヴォイでゴールドエリートになれます(一般カードは年100万円決済が必須)。

ゴールドエリートになることで、マリオットのホテルでアップグレードを受けることができる可能性があるのですが、この恩恵はとても大きいです。

実際に2グレードなどのアップグレードを経験しましたが、クセになります。

とく凄かったのは、妻とのでリッツ・カールトンモルディブとリッツ・カールトン京都に宿泊したときです。

もうこれ以来、ホテルはマリオットボンヴォイで探そうと心に誓ったほど、感動しました。

アップグレードできないことも多々あり、勝手に期待していて少し悲しい思いをすることもあるのですが、アップグレードできた時には本当に嬉しいです!

マリオットボンヴォイアメックス(MBAカード)のデメリット

維持費が安くはない

マリオットボンヴォイアメックスの年会費は一般カードで23,100円であり、プレミアムで49,500円と決して安くはありません。

場合によってはマリオットボンヴォイアメックスよりも安いプラチナカード(ゴールドカードの上位カード)もあるほどです。

ブラックカードなどに比べたらマリオットボンヴォイアメックスも安いと言えますが、相対的に言って高額な部類に入ります。

とはいえ、マリオットボンヴォイアメックスは継続するごとに無料宿泊特典の付与があり、その特典で高級ホテルに1泊できるのでプラマイゼロになります。

初年度も入会特典で合計39,000ポイントもらうことができ、利用の仕方によっては年会費をカンタンにペイできます。

AMEXなので使えない場面もある

国際ブランドの世界シェアはVISAとMastercardで80%を占め、残り20%をAMEXやJCB、ダイナース、銀聯がしめるので使える場所は相対的に少ないと言えます。

ですが日本にいる分にはほぼ不自由を感じることがないレベルで利用できます。日本においては、AMEXはJCB加盟店でも利用できるためです。

しかし海外となると使いづらい国もあります。海外によく行く場合にはサブカードでVISAやMastercardを持っておくと安心です。

マリオットボンヴォイアメックス(MBAカード)のよくある質問

マリオットボンヴォイアメックスの発行会社はどこ?

マリオットボンヴォイアメックスの発行会社はアメリカン・エキスプレス(英語: American Express Company)です。

アメリカン・エキスプレスはトラベラーズチェックとクレジットカードの発行元であるアメリカの企業です。

アメリカン・エキスプレスがマリオットと提携して発行しているプロパーカードです。

ちなみにプロパーカードはクレジットカードの国際ブランドやカード会社が独自に発行しているカードです。

年間利用額を確認する方法は?

まず年間の利用金額ですが、以下の2つから確認できます。

- アメックス公式サイトで確認する

- アメックスアプリで確認する

アメックス公式サイトで確認する

スマホやパソコンで「アメックス ログイン」と検索すると、アメックス公式サイトのマイページにアクセスできます。

アメックス公式サイトで確認する手順は、以下の通りです。

- ログインする

- 「ご利用状況」のタブから「ご利用履歴」をクリック

- ご利用期間の条件を「今年のご利用分」に設定

- 「保存」をクリック

- 今年の利用金額が表示される

アメックスアプリで確認する

アメックスアプリでも利用金額を確認できます。アプリなら「プラチナエリートまであと〇〇円」と表示されるため、より分かりやすいです。

確認方法は以下の通りです。

- アメックスアプリを開く

- 「ポイント・特典」をタップ

- 「履歴を見る」をタップ

- 「エリート会員資格プログラム 進捗状況」をタップ

- 画面で利用金額が確認できる

400万円の利用を達成している場合「取得条件金額を達成されましたので、プラチナエリート会員資格を進呈いたします」と表示されます。

年間400万円決済の攻略方法はある?

マリオットボンヴォイアメックスは年間400万円以上の決済をすると、プラチナエリート特典が付与され、ホテル滞在が優雅かつお得になります。

しかし「400万円も決済できないかも」と感じているかもしれません。

ふつうに決済してこえられないケースの攻略方法を紹介します。

あくまで普段使いをした上で、足りない時の最後の頼みの綱的に活用してください。

- マリオットのポイントを購入(10万ポイントまで)

- Amazonギフト券を購入する

- au Payプリペイドカードにチャージ

上記の他には、家族カードを発行して家族で協力し合うのもおすすめです。

1.マリオットのポイントを購入(15万ポイントまで)

いずれマリオットのホテルに泊まろうとしている場合には、ポイントを購入しておきましょう。

年間10万ポイントまで購入可能です。

定期的に購入キャンペーンを開催しているので、そのタイミングを活用するとお得に購入できます。

1ポイント=1円未満で購入することもできるのですが、普通に宿泊費を払うよりもポイント宿泊の方がお得になるケースも多いです。

2.Amazonギフト券を購入する

Amazonギフト券は上限なく購入ができ、有効期限が10年間あるため、400万円の決済ハードルを超えるのにおすすめです。

今の時代、Amazonで購入できないものはほぼありません。

少しの間Amazonの活用を優先させれば、ポイントも無理なく消化できるでしょう。

3.au Payプリペイドカードにチャージ

au Payプリペイドカードにお金をチャージするときに、マリオットボンヴォイアメックスでチャージ可能です。

ただし条件があり、月25万円、合計100万円が上限です。

プリペイドカードなのでチャージした分を使うことができ、Mastercard加盟店ならどこでも利用できます。

イメージとしては以下の通りです。

- マリオットボンヴォイアメックスからau Payプリペイドカードへチャージ

- au Payプリペイドカードを利用する

AMEXよりもMastercardの方が利用できる場面が多いため、不便することはないでしょう。

法人カードはある?

マリオットボンヴォイアメックスに法人カードはありません。

また、マリオットボンヴォイアメックスの引き落とし口座を法人口座にすることもできません。

個人事業主や経営者が事業用としてマリオットボンヴォイアメックスを利用するのも非推奨なので、事業用で利用するのはやめておくことをおすすめします。

もし事業用決済として利用した場合、使用する勘定科目は事業主借などにして処理しなければいけません。

詳しいことは税理士さんに聞いてみてください。

マリオットボンヴォイアメックス(MBAカード)の解説まとめ

SPGアメックスからマリオットボンヴォイアメックスにリニューアルするにあたり、特典に条件がついたり、年会費が上がったり、持つべき人を選ぶカードになりました。

一部の方にとっては改善でも、多くの方にとっては改悪でしょう。

なので初年度の入会キャンペーンを活用して年会費以上の価値を生み出しつつ、1年間使ってみて継続するかどうか判断するのがおすすめです。

あまり使わない・恩恵を受けられなさそうと思ったら解約したらいいと思います(アメックスは強引な引き止めはありません)

仮に解約しても、貯めたポイントはマリオット会員でいるうちは利用できるので安心です。

\今なら合計39,000ポイントもらえる!/